O encerramento de contas e a entrega da declaração de rendimentos de IRC

O encerramento contabilístico anual resulta de uma obrigação comercial (Art. 18.º do Código Comercial) “a dar balanço e prestar contas”, “nos três primeiros meses do ano imediato” ( Art. 62.º do Código Comercial).

O processo de encerramento contabilístico deve atender ao cumprimento dos pressupostos subjacentes como o regime de acréscimo e a continuidade.

As operações de fim de exercício refletem todos os registos contabilísticos relacionadas com o reconhecimento de gastos e rendimentos, bem como reclassificações e regularizações necessárias. Estes registos contabilísticos têm como objetivo o apuramento de resultados e a elaboração das demonstrações financeiras.

Estas operações deverão ser abordadas segundo duas óticas distintas: a primeira respeita aos registos contabilísticos a realizar, por forma a garantir um encerramento de contas rigoroso, que têm como ponto de partida os dados que constam do balancete de verificação; a segunda ótica é relativa à elaboração das demonstrações financeiras.

Iremos abordar cada uma delas um pouco mais em pormenor.

Lançamentos de regularização

As operações de fim de período têm como ponto de partida o balancete de verificação. Partimos do balancete de verificação para efetuarmos os lançamentos de regularização. Estes lançamentos têm como objetivo retificar os saldos contabilísticos de algumas contas de ativos, passivos, gastos e rendimentos. Destacam-se os seguintes:

1. Regularizações de caixa – Deve-se efetuar a contagem física de caixa e confirmar se é igual ao saldo na contabilidade.

2. Regularizações de bancos – É importante confirmar se o saldo das contas bancárias é igual ao saldo contabilístico. Nesta abordagem é importante efetuar as reconciliações bancárias.

3. Conferência dos saldos de clientes e fornecedores – É necessário efetuar a conferência, circularização de saldos de terceiros: clientes e fornecedores. Esta operação visa confirmar os valores contabilizados com os valores recebidos e pagos, pelos clientes e fornecedores, respetivamente.

4. Verificação da conta de “pessoal” – É importante verificar o registo do processamento de salários, bem como o pagamento das remunerações ao “pessoal”. É igualmente importante analisar os requisitos contabilístico-fiscais relacionados com as gratificações de balanço, ajudas de custo, pagamento de deslocações em viatura própria (quilómetros), etc.

5. Lançamento de acréscimos e diferimentos – Deve ser efetuado um controlo de forma a garantir que os rendimentos e os gastos são reconhecidos quando obtidos ou incorridos, independentemente do seu recebimento ou pagamento, devendo incluir-se nas demonstrações financeiras dos períodos a que respeitam (regime de acréscimo).

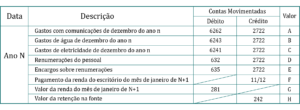

Por exemplo, no final do exercício, importa garantir, que são:

- Contabilizadas as estimativas de gastos com telefone, água, eletricidade, relativas ao consumo de dezembro do ano N, apesar da empresa só receber a fatura e efetuar o pagamento, do referido consumo, no ano N+1 (ano seguinte).

- Contabilizados os gastos com férias, subsídio de ferias e respetiva segurança social, relacionados com o “pessoal” relativos ao ano N, apesar da liquidação se efetuar no ano seguinte (ano N+1).

Por outro lado, importa garantir que na conta de diferimentos se movimentam as despesas e receitas verificadas num período económico, que correspondem a gastos e rendimentos do período económico seguinte (conta 28).

Por exemplo, no início de dezembro do ano N, foi paga a renda do escritório relativa ao mês de janeiro de N+1.

6. Confirmação do Inventário – A verificação do inventário é realizada por meio de contagens físicas, onde as mercadorias, matérias-primas ou produtos acabados são contados fisicamente e comparados com os registos contabilísticos. Qualquer discrepância encontrada deve ser analisada e corrigida, por forma a garantir que não haja diferenças entre o que está registado na contabilidade e o que realmente está presente no stock físico (armazém).

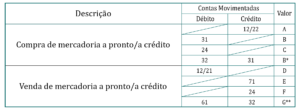

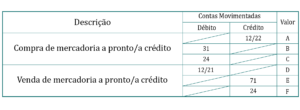

Na contabilização dos inventários há a considerar dois métodos: o sistema de inventário permanente e o sistema de Inventário periódico (intermitente).

Vejamos cada um deles um pouco mais em pormenor:

Sistema de inventário permanente (SIP): As entidades a que seja aplicável o Sistema de Normalização Contabilística (SNC) ou as normas internacionais de contabilidade ficam obrigadas a adotar o sistema de inventário permanente na contabilização dos inventários (artigo 12 DL 158/2009 de 13 de julho).

Permite determinar, permanentemente, o valor dos inventários da empresa e apurar os resultados obtidos na venda ou produção (margem bruta).

Sistema de inventário intermitente (SII): Só periodicamente, em regra no final do exercício, se determina o valor dos inventários da empresa, através da contagem física direta.

Sistema de inventário intermitente (SII): Só periodicamente, em regra no final do exercício, se determina o valor dos inventários da empresa, através da contagem física direta.

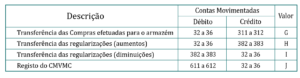

Só no final do exercício é que se determina e contabiliza o CMVMV.

CMVMC = Ei + Compras +/- Regularizações de Existências – Ef

Durante o exercício, o saldo da conta de inventários diz respeito apenas à existência inicial; o saldo da conta de compras só é transferido para as contas de inventários no final do exercício.

7. Validação dos ativos fixos – É importante analisar os requisitos contabilísticos e fiscais relativamente aos ativos fixos, no que concerne à conformidade dos registos contabilísticos relativos às aquisições e alienações e respetivos mapas de depreciações e amortizações.

8. Lançamentos de Depreciações e Amortizações – Estes lançamentos visam contabilizar as depreciações dos ativos fixos tangíveis e das propriedades de investimento e as amortizações dos ativos intangíveis. Importa referir que poderão, eventualmente, surgir situações onde se verifique uma reversão das amortizações ou depreciações.

9. Lançamentos de Provisões – Estes lançamentos visam contabilizar as provisões (conta 29 do SNC), responsabilidades cuja natureza esteja claramente definida e que à data do balanço sejam de ocorrência provável ou certa, mas incertas quanto ao seu valor ou data da ocorrência. Importa referir que poderão, eventualmente, surgir situações onde se verifique uma reversão da provisão.

10. Ajustamentos de perdas por imparidade – Aqui serão contabilizados os ajustamentos em inventários, ou perdas por imparidade de clientes, ativos fixos tangíveis, entre outros. Importa referir, que poderão, eventualmente, surgir situações onde se verifique uma reversão dessa perda, quando deixarem de existir as situações que originaram as perdas.

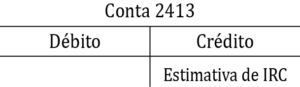

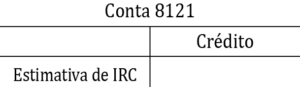

11. Lançamento da estimativa para imposto – Para finalizar, terá de ser assegurado que é feito o lançamento da estimativa para impostos. Como veremos mais à frente, no tópico Declaração do IRC – DM22:

O Impostos estimado para o período = Coleta + Derrama Municipal + Tributações Autónomas

Lançamentos de apuramento de resultados

Após a validação de todos os registos contabilísticos e concluídos todos os lançamentos de regularização, obtemos o balancete retificado, que dá origem à demonstração dos resultados.

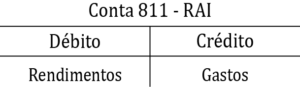

Com base no balancete retificado serão efetuados os lançamentos de apuramento dos resultados: Apuramento do resultado antes de impostos (RAI) e Apuramento do resultado líquido do período (RLP).

Apuramento do RAI

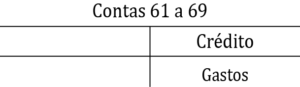

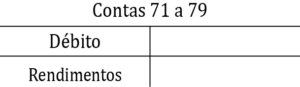

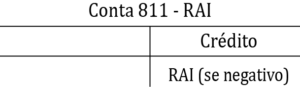

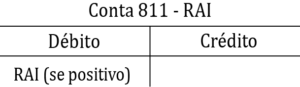

No apuramento do RAI, iremos creditar e debitar todas as contas das classes 6 e 7, por contrapartida da conta 811 – RAI. Por consequência, todas contas de gastos e rendimentos ficarão saldadas.

Apuramento do RLP

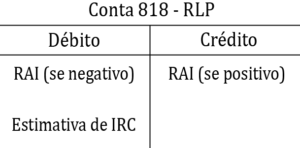

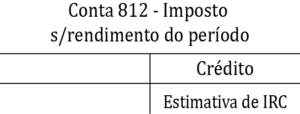

No apuramento do RLP, por um lado, iremos creditar a estimativa de impostos (conta 812) por contrapartida da conta de 818 – RLP, por outro lado, iremos transferir o apuramento do RAI (conta 811).

Após concluídos estes lançamentos de apuramento de resultados, obtemos o balancete de encerramento, que dá origem ao balanço.

No balancete de encerramento, as contas de ativos, passivos e capital próprio mantêm-se com o respetivo saldo; as contas de rendimentos e gastos estão saldadas e mantêm-se o saldo devedor ou credor do RLP.

Importa referir que o RLP, assim como o imposto apurado deve ser transferido para o balanço. Estas duas realidades, irão influenciar o capital próprio ou o passivo corrente, respetivamente.

Por outro lado, deve-se validar se a imputação do RLP, do ano anterior, está de acordo com a aplicação dos resultados, deliberada em assembleia geral de aprovação de contas.

Lançamentos de encerramento de exercício

Terminados os lançamentos de apuramento de resultados, está-se em condições, numa primeira fase, de efetuar o encerramento de contas e, numa segunda fase, de elaborar as demonstrações financeiras (DF).

Seguimos, então, numa primeira fase, para os lançamentos de encerramento de exercício. As contas de balanço, serão encerradas, através de um lançamento, em que serão debitadas todas as contas que apresentem saldos credores e serão creditadas todas as contas que apresentem saldos devedores.

Após concluídos este lançamento, todas as contas apresentam o débito igual ao crédito, o que significa que estão todas saldadas.

Elaboração das Demonstrações Financeiras

Todo este trabalho contabilístico, culmina com a elaboração de um conjunto completo de DF: Balanço, Demonstração dos resultados por naturezas, Demonstração dos resultados por funções, Demonstração das alterações no capital próprio, Demonstração dos fluxos de caixa, e o Anexo, previstos no SNC.

As DF devem ser apresentadas nas assembleias gerais de aprovação de contas, até 31 de março do ano seguinte, ao do encerramento do exercício, e devem fornecer uma imagem verdadeira e apropriada da posição financeira e do desempenho económico de uma empresa. E devem estar em conformidade com a Estrutura Conceptual do SNC.

Por outro lado, importa ainda mencionar que após data de balanço, podem ocorrer diversos acontecimentos relevantes que podem ter impacto nas DF de uma empresa. Em alguns casos, pode ser necessário fazer ajustamentos ou divulgações, por forma a garantir que as DF continuem a proporcionar uma imagem verdadeira e apropriada da sua posição.

Concluídos os lançamentos de encerramento, passamos para um novo exercício, com a respetivas operações de reabertura do exercício económico.

O processo de reabertura divide-se em duas fases. Na primeira fase, procede-se à reabertura das contas; numa segunda fase é feita a aplicação dos resultados.

Após a aprovação das contas e a deliberação sobre a aplicação dos resultados, é necessário lavrar uma ata da assembleia geral que deverá ser assinada por todos os sócios ou acionistas. Posteriormente, deve ser entregue até 31 de maio do ano seguinte, a declaração de rendimento de IRC (declaração modelo 22).

Declaração do IRC – DM22

O ponto de partida para calcular o imposto de uma empresa é o Resultado Antes de Impostos (RAI) ou Resultado Contabilístico (RC). É obtido através da Demonstração dos Resultados (DR).

Esta demonstração financeira é preparada de acordo com o regime contabilístico do acréscimo. O CIRC, também incorpora na fiscalidade, em conformidade com o artigo 18, o pressuposto do acréscimo ou da especialização dos exercícios “segundo o qual todos os proveitos e os custos devem ser contabilizados no período (ano) em que sejam obtidos ou suportados, independentemente do seu recebimento ou do seu pagamento”.

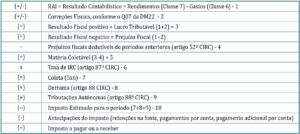

O RC, obtido da demonstração de resultados (perspetiva contabilística), que representa a diferença entre todos os rendimentos (classe 7) e todos os gastos que a empresa incorreu (classe 6), durante um determinado período, vai ser corrigido, em função das regras fiscais. A declaração modelo 22 tem um quadro (Q07) onde se faz o apuramento do Lucro Tributável. No Q07 são feitas as correções fiscais, que podem ser variações patrimoniais positivas ou negativas, podem ser ajustamentos fiscais a acrescer e a deduzir. Estas correções fiscais, estão conforme o artigo 23º – A do CIRC – Encargos não dedutíveis para efeitos fiscais. São os gastos que as empresas contabilizam ao longo do ano, mas que não são aceites fiscalmente.

Todas estas correções fiscais feitas ao RC vão transformar este RC num Resultado Fiscal (RF). O RF é calculado de acordo com as regras fiscais, em conformidade com o CIRC. O RF se for negativo é um Prejuízo Fiscal (Q07C777); O RF se for positivo é um Lucro Tributável (Q07C778 e Q09C302).

RF = RC + ajustamentos fiscais a acrescer – ajustamentos fiscais a deduzir

Ao Lucro Tributável as empresas poderão deduzir Prejuízos Fiscais de períodos anteriores, Q09C303 (artigo 52º CIRC). Em conformidade com o artigo 52º do CIRC, as pequenas e médias empresas podem deduzir prejuízos fiscais até 12 anos e grandes empresas até 5 anos. A dedução a efetuar em cada um dos períodos de tributação não pode exceder o montante correspondente a 70 % do lucro tributável (artigo 52º nr. 2 CIRC).

Com as alterações introduzidas com o OE de 2023, deixou de haver limite temporal para a dedução de prejuízos fiscais e a dedução a efetuar em cada um dos períodos de tributação não pode exceder o montante correspondente a 65 % do lucro tributável (e não 70%).

A Matéria Coletável (Q09C346) é dada pela diferença entre o Lucro Tributável e a dedução de Prejuízos Fiscais.

E, será sobre a Matéria Coletável que será aplicada a taxa de IRC. Regra geral a taxa de IRC é de 21% exceto nos casos previstos no artigo 87º CIRC. Tratando-se de uma PME em 2022 até aos primeiros 25.000,00 da Matéria Coletável será aplicada a taxa 17% de IRC (Q10C347-A), sendo que ao excedente será aplicada a taxa de 21% (Q10C347-B). E daqui obtemos a Coleta (Q10C351, Q10C378, Q10C358) a primeira componente do cálculo do imposto estimado para o período.

De notar que a redução da taxa, origina um Benefício Fiscal para as PME, o qual tem de ser justificada na DM22, anexo D Q09C 904-B (Incentivos Fiscais). Benefício Fiscal = 21% x 25.000,00 – 17% x 25.000,00 = 1.000,00 euros

A partir de 2023, com as alterações introduzidas com o OE, tratando-se de uma PME e de uma Small Mid Cap até aos primeiros 50.000,00 da Matéria Coletável será aplicada a taxa 17% de IRC, sendo que ao excedente será aplicada a taxa de 21%.

De notar que a redução da taxa, origina um Benefício Fiscal para as PME e Small Mid Cap, o qual tem de ser justificada na DM22, anexo D Q09C 904-B (Incentivos Fiscais). Benefício Fiscal = 21% x 50.000,00 – 17% x 50.000,00 = 2.000,00 euros.

Posteriormente, terá de ser calculada a Derrama Municipal, em função do município onde a empresa exerce a atividade. As taxas de Derrama Municipal variam entre zero a 1,5%. A Derrama municipal incide sobre o Lucro Tributável e não sobre a Matéria Coletável. E daqui obtemos a Derrama Municipal (Q10C364), a segunda componente do cálculo do imposto.

A terceira componente do cálculo do imposto estimado para o período são as Tributações Autónomas (Q10C365). As Tributações Autónomas são taxas que estão previstas no artigo 88º do CIRC e que se aplicam sobre determinados encargos/gastos.

Daqui advém que, o Imposto estimado para o período (Q07C724), é o somatório da Coleta, mais Derrama mais as Tributações Autónomas. Será este valor que irá configurar na DR “Imposto sobre o rendimento do período” e deduzindo ao RAI teremos o Resultado Líquido do Período (RLP).

Daqui advém que a Taxa Efetiva de Imposto será o Imposto estimado para o período a dividir pelo RAI.

Impostos estimado para o período = Coleta + Derrama Municipal + Tributações Autónomas

RLP = RAI – Impostos estimado para o período

Taxa Efetiva de Imposto = Impostos estimado para o período / RAI

O imposto a pagar (Q10C367), ou a receber (Q10C368), será a diferença entre o Imposto estimado para o período e as antecipações que foram feitas, durante o ano, e que serão a deduzir: retenções na fonte (Q10C359), pagamentos por conta (Q10C360) e pagamentos adicionais por conta (Q10C374).

Como anteriormente referido, a declaração modelo 22 deverá ser entregue até 31 de maio do ano n+1. Havendo imposto a pagar, denominado por autoliquidação, deverá ser pago, também, até 31 de maio do ano n+1.

Resumidamente, poderemos apresentar a fórmula de cálculo do IRC da seguinte forma:

Imposto a pagar = Impostos estimado para o período – Antecipações do imposto

Conclusão

Neste contexto, a função do Contabilista Certificado (CC) é cada vez mais relevante nas empresas pois desempenha um papel crucial na preparação, apresentação e interpretação das DF de uma empresa, garantindo a sua conformidade com as Normas Contabilísticas de Relato Financeiro (NCRF) e Estrutura Conceptual do SNC e salvaguardando o cumprimento das obrigações contabilístico-fiscais.

O CC, também, pode atuar como consultor, fornecendo orientações e recomendações aos empresários, gestores ou administradores, sobre estratégias financeiras, planeamento fiscal, gestão de fluxo de caixa, otimização de gastos e outras questões financeiras essenciais para a tomada de decisões e o sucesso da empresa.

É de extrema importância que os empresários, gestores ou administradores trabalhem em estreita colaboração com os CC, fornecendo-lhes toda a documentação e informações pertinentes em tempo útil, a fim de garantir a eficácia e a qualidade da contabilidade, do encerramento de contas e das DF da empresa.